炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:天利

近日,上海宝济药业股份有限公司(以下简称“宝济药业”)在港交所披露了上市申请书,、海通国际为其联席保荐人。宝济药业成立于2019年,公司专注于大品种生物药物的研发,致力于通过替代源自动物器官、血液或尿液的生化提取产品,或以其他方式升级现有治疗手段。

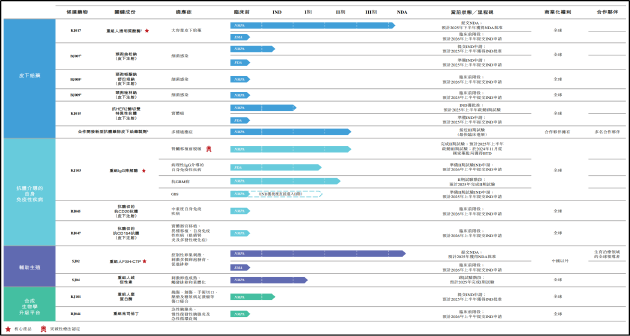

截至最后实际可行日期,宝济药业目前共有五项处于临床阶段的在研药物及七项临床前产品,核心产品包括KJ017、KJ103及SJ02。其中,KJ017、SJ02均处于NDA阶段。

由于尚无商业化产品,宝济药业自成立以来持续陷入亏损之中。根据招股书披露,公司的收入来源主要依赖于销售材料和提供技术服务。2023年和2024年前9个月,宝济药业的收入分别为693万元和444万元,同期公司净亏损分别为1.60亿元和2.63亿元。

亏损的主要原因在于研发支出及行政费用的高企,根据招股书数据,2023年和2024年前9个月,公司研发支出分别为1.33亿元和1.84亿元,占公司总经营支出的比例分别为44.4%和36.9%。行政支出同样不容忽视,2023年和2024年前9个月,公司行政支出分别为4600万元和7800万元,主要原因是公司向管理和行政人员授出股份激励,使得以股份为基础的付款增加了约4010万元。

对于处于研发阶段的生物制药公司而言,持续亏损是普遍现象。然而需要关注的是,宝济药业未来的盈利路径仍然面临风险。

结合产品来看,KJ017是宝济药业的旗舰产品之一。招股书显示,KJ017是中国首款进入新药申请(NDA)阶段的重组人透明质酸酶。从全球竞争格局看,目前全球已有多款重组人透明质酸酶及相关制剂获批上市,但在大容量皮下给药这一细分领域,海外仅有两款同类竞品获批上市,包括于2005年获FDA批准上市的Hylenex,以及2024年于韩国获批的Tergase。

在皮下给药方面,重组人透明质酸酶有助于将静脉疗法(如单克隆抗体)转换为皮下给药,优化剂量并提高患者的依从性,从而减少患者的治疗时间及整体成本。目前重组人透明质酸酶全球商业模式的特点是合作的独家性,领先制药公司获得特定合作目标的独家权。尽管该模式成功推动了多款畅销产品的商业化,但也使得非排他的皮下给药方案产生了大量的需求缺口。因此,KJ017如顺利上市将能显著弥补国内市场的空白,未来具备较大想象空间。

需要关注的是,作为公司的拳头产品,KJ017的部分专利申请仍悬而未决。招股书显示,截至最后实际可行日期,KJ017共申请了五项专利,其中三项均处于申请待决状态。相比于其他创新药品种密集的“专利网”,宝济药业的KJ017在此方面明显有所欠缺,在等企业的同类竞品陆续获批临床的背景下,专利仍未完全获授无疑给公司未来发展埋下了不小的隐患。

另一款距离商业化较近的核心产品SJ02是一种长效重组人卵泡刺激素(FSH-CTP),适用于接受辅助生殖技术治疗的女性中,与促性腺激素释放激素拮抗剂(GnRH antagonist)联合使用进行控制性卵巢刺激,诱导多个滤泡发育。

从竞争格局看,目前市场上已有多款短效FSH产品获批上市,并且这些产品的临床应用已经相对成熟,涵盖了全球主要的制药公司,市场竞争较为激烈。因此,虽然SJ02能够减少注射次数并改善患者治疗体验,但要想打破已经建立的市场格局,仍然需要巨大的市场推广投入。同时,与KJ017类似,SJ02申请的五项专利中,仍有两项未获授予。

历史沿革方面,由于连年亏损,宝济药业长期依赖外部输血。2020年11月-2024年12月,宝济药业共完成了6轮融资,东方富海投资、源创多盈、海通创新证券、长三角产业投资、长三角产业投资、宝山国投等机构参投,累计融资金额超过15亿元。

值得关注的是,海通创新证券为全资子公司,而作为宝济药业联席保荐人之一的海通国际资本有限公司同样为海通证券的子公司。保荐机构作为资本市场的“看门人”,入股拟IPO企业是否会影响执业的独立性值得关注。

估值方面,2024年12月,宝济药业完成C+轮融资,投后估值达48.7亿元。由于医药行业的特殊性,部分企业尚处于发展的早期阶段,尚未实现盈利,核心价值逻辑往往是其未来发展的良好预期而非当期的业绩表现,因此普遍使用的市盈率估值方法存在失真现象。而市研率是在此背景下引入的关键量化估值指标,可作为相关公司的作为公司估值参考。

以2023年公司研发费用1.33亿元及48.7亿元的投后估值计算,宝济药业的市研率约36.62倍。而据Wind数据显示,目前53家通过18A规则上市的港股未盈利生物医药企业市研率中位数为8.83倍,算术平均值为11.53倍,宝济药业估值已显著高于行业水平。

蜀ICP备2022028980号-1

蜀ICP备2022028980号-1